Привет. Недавно я уже рассказывал про один интересный случай с клиенткой и сегодня вдруг вспомнил фильм «Волк с Уолл Стрит», который снят по истории реального человека Джордана Белфорта. В одном из эпизодов он произнёс классную фразу — люди не покупают акции, им их продают. Я вдруг понял, что он прав на все 100%, потому что сам регулярно это наблюдаю.

Так вот эта женщина открыла счёт по моей ссылке, стала клиентом, но ни в соцсетях ни на почту мне не написала. Через какое-то время я решил выйти на связь сам, спросить как дела, какие цели, нужна ли помощь и так далее. На что она мне рассказала историю о том, что в инстаграм ей попался курс по заработку на акциях, она его прошла и одно из заданий заключалось в открытии брокерского счета с последующей покупкой ETF.

В целом здравая идея, для новичков самое то. Однако ей на этом курсе рассказали сказки о невероятном богатстве всех акционеров, светлом будущем, великолепных перспективах и долгожданном уходе с работы, а быть может даже переезде на острова.

Про то, что такое ценные бумаги, кем и как они выпускаются, где торгуются и хранятся, что такое биржа, эмитент, депозитарий, дивиденды и так далее, умолчали. Точнее рассказали косвенно. Типа биржа это рынок, акции это активы, дивиденды это выплаты. Всё, покупайте ценные бумаги и будет вам счастье.

Она открыла счет, купила несколько ETF, а те предательски упали в цене. Женщина разочаровалась, подумала, что всё это мошенничество и обман, быстро закрыла сделки с убытком, вывела их и в последствии заявила мне, что кормить дармоедов и терять свои сбережения она не собирается. Фыркнула и больше мне не ответила.

Отличие тех, кто купил акции, от тех, кому их продали

Как часто с вами случаются истории, когда вы зашли в магазин за хлебом, а ловкий продавец втюхал вам два пирога, пряники и полкило конфет? Если задуматься, то такое происходит часто. Стоишь на кассе магнита со своим батоном и тут ненавязчивое «товар по акции предложу?» вынуждает купить бритвенный станок и тапочки.

Активная реклама за последний год привела на рынок чуть меньше 10 000 000 человек. Каждый увидел интересное предложение, волшебное слово «бесплатно», усиление призыва к действию из серии «в два клика», «легко и просто», «акция в подарок». И вот бульдозерист Иван Иваныч уже акционер газпрома.

Но проблема в том, что эти люди не имеют ответов на три главных вопроса, с которых начинается консультация всех новичков. Цель, важность цели и сроки до цели. Они просто пришли потому что пригласили, потому что это сейчас модно, потому что им пообещали финансовую независимость и свободу.

Здесь можно заработать,говорили они. Купи акции и увольняйся с нелюбимой работы, продолжали говорить они. Человек пришёл, но чуда не произошло. В результате мы имеем свыше 10 000 000 инвесторов в России, почти половина счетов пустые, то есть с нулевым балансом, ещё около 30% купили несколько акций на сумму 10 000- 30 000 рублей.

Далее идут спекулянты, которые как мартышка с гранатой пришли и пустились во все тяжкие, быстро проиграв всё на свете. И реальных инвесторов осталось меньше миллиона человек.Это те, кто покупал акции и знал что ответить на три вопроса финансового консультанта.

Цель инвестирования

Если ваша цель просто посмотреть, заработать, разбогатеть или получать доход ничего не делая, то не нужно вам приходить на фондовый рынок. Нам то выгодно, заработаем на комиссии с ваших сделок, но по факту делать этого я вам не советую.

Адекватные цели это сохранение сбережений от инфляции, накопление на важные события (пенсия, обучение детей, собственная квартира) и создание капитала. По поводу последнего поясню. Допустим у вас есть 100 000 рублей сейчас и возможность пополнять счет на 3-5 тысяч ежемесячно. Тогда вы вполне реально можете оставить своим детям наследство в несколько миллионов рублей за 10-15 лет. Это капитал, который как любая собственность передаётся от родителей детям.

Важность цели

Ответ на этот вопрос определяет уровень допустимого риска. Как раз то, что скрыли от женщины из моего примера. Купленные ей ETF исторически не имели просадку свыше 30%, то есть ни один человек в истории не терял деньги на этом инструменте. Если не пользовался кредитными плечами, естественно.

Зато мы видим на графике, что с 2016 по 2021 годы ETF FXRL подорожал с 1 500 до 4 600 рублей. Это 200% или 40% годовых в среднем. Просадка в 30%была в период пандемии, но она не критична и стоимость активов быстро вернулась к прежним значениям, после чего продолжила рост.

То есть женщине посоветовали классный инструмент, но у неё не было цели и особенностей работы фондового рынка ей никто не рассказал. Если бы она знала зачем покупала акции и умела определять уровень допустимого риска, то после просадки в 3% не убежала бы с криками о том, что её кто-то обманул.

Есть акции крупных компаний, которые исторически могли снижаться до 60%. Потом очень сильно отрастали, но мы говорим именно о просадке, которая имела место быть. То есть вложили миллион, в один из дней заходите на свой счет, а там 400 000. Пугаетесь, выходите, возвращаетесь через пару лет, а там 2 000 000.Примерно так выглядит этот процесс.

Есть инструменты высокорисковые, по ним доходность может быть очень существенная,но и риски пропорциональны. Если важность цели высокая, например накопление на собственную старость или обучение детей, то прибегать к таким вложениям не стоит.

Если вы решили вложить 100 000 в надежде на создание серьёзного капитала через 10 лет, то есть готовы рискнуть и получить всё или ничего, то можете составить и такой портфель. Биржа способна удовлетворить любые потребности, тут есть и инвесторы и спекулянты и консервативные вкладчики и игроманы.

Сроки до цели

Очень важный момент, который все игнорируют. Вот человек спрашивает, могу ли я вложить 100 000 и ежемесячно получать хотя бы 5 000? Ответ однозначно да, я не совру, если так отвечу. Но дело в сроках. Давайте приведу мой любимый пример, я его в каждой статье пишу, у постоянных читателей уже кровь из глаз идёт. Но новичкам интересно.

Если бы вы пришли на биржу в январе 2009 года и купили акции ПИК на 100 000 рублей,то стали бы владельцем 3 300 бумаг. Открываем график и видим, что одна стоила 30 рублей. Сегодня одна акция этой компании стоит 1 250 рублей, то есть ваш капитал вырос со 100 000 до 4 125 000. Если есть сомнения, откройте графики и посмотрите, я ничего не придумываю.

Дивиденды в 2021 году составят 22 рубля 70 копеек на одну акцию. У нас их 3 300, то есть доход равен 74 910 в год. И это без учета реинвестиции за все прошедшие годы. Просто это сложно посчитать, но могу на вскидку сказать, что доход было бы минимум втрое больше. Ваша цель достигнута, но на это ушло 13 лет. Вот что такое сроки до цели.

Чтобы сократить сроки нужно использовать нехитрые приёмы, которые запускают сложный процент. Если бы мы купили акции ПИК в 2008 году, реинвестировали дивиденды и пополняли счет на 2-3 тысячи в месяц, то до желаемой цели 60 000 в год пассивного дохода добрались бы года за 4.

Для примера можно ещё взять Сбер. В 2009 году, после кризиса стоимость одной акции составляла 24 рубля, на 100 000 можно было купить 4 166 штук. Сегодня одна стоит 336 рублей, наш капитал из 100 000 превратился бы в 1 399 776 рублей. Дивиденды за 2021 год ожидаются в размере 24 рублей на акцию или 99 984. Цель достигнута.

К сожалению приходя на рынок люди не задумываются об этих вопросах, не имеют цели, не способны определять допустимые риски и не представляют сколько времени им потребуется для достижения финансовых целей. А потом ещё не знают правильных инструментов сокращения срока, прибегают к спекуляции, занимаются ерундой. Поэтому из 10 000 000 счетов, инвесторами стали несколько сотен тысяч, остальные попали в тёмный лес.

Предупреждение о рисках и правильная подача информации

Всё, что я рассказал выше, является историческим фактом. Ну, то есть это было на самом деле и кроме сбера и ПИК я могу привести ещё десяток таких примеров. Но гарантировать, что купив эти бумаги сегодня вы получите такой же рост в ближайшем будущем, я не могу и не имею права.

Тем, кому акции продали, рассказали то же самое, но выдали как гарантированный сценарий. Покупай акции сбера и увеличишь свой капитал в 15 раз! Но ведь будущего мы знать не можем, поэтому обязаны сообщить клиенту о том, что былыми победами войну не выигрывают. Это было, но повторится ли, мы не в курсе.

Зато есть такие механизмы как диверсификация портфеля, которая позволяет сохранить сбережения и получить больше банковского вклада даже в периоды кризиса. Когда весь рынок в пандемию летел вниз, акции золотодобывающих компаний и ритейл били рекорды роста. И в совокупности портфели таких инвесторов просели незначительно, максимум на 20-30 процентов, после чего быстро восстановились.

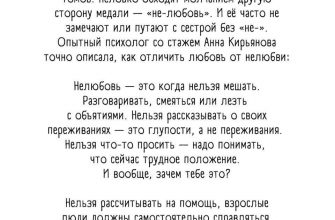

Вот о чём следует рассказывать людям. Повышать финансовую грамотность и объяснять детали. Чтобы на обещаниях быстрого обогащения они не бежали на рынок покупать акции со своими 10 000 рублей. И не плевались ядом, потому что один из самых консервативных инструментов вдруг просел на 3%. На курсах нужно не картинки с островов показывать, а графики рисовать и записывать определения. Тогда может что-то изменится, а пока так..

Если публикация показалась вам полезной и интересной, прошу поставить лайк и поделиться ей в соцсетях. Не забывайте подписываться на канал. Спасибо!